今回の記事では相場における超重要な要素である「ボラティリティ」について解説します。

市場が動いている限り、ボラティリティは常に変動しますが、これを理解して、トレードで上手に利用・適用することは特に大事です。

もしボラティリティが大きく広がっている時に、「大きく取れるチャンス!」と超ハイレバレッジで戦うのはとても危険ですし、自殺行為でもあります。ボラティリティは武器にもなりますし、自分を殺す刃にもなり得るのです。

そこで今回はボラティリティとは何か?からボラティリティの見方・考え方、そして使い方まで解説していきます。

ボラティリティとは?

FXにはカタカナが多く、トレードの初心者にとってこのカタカナや独特の用語が引っかかる最初の関門になるかもしれませんね。

「ボラティティ(Volatility)」とは変動率、揮発性と言う意味で、FXや株といった相場においては値動きの幅(価格変動の度合い)を意味します。

多くの場合で、以下のような使われ方をします。

- 「ボラティリティが大きい(高い)」=「値動きの幅が大きい」

- 「ボラティリティが小さい(低い)」=「値動きの幅が小さい」

- 「ボラティリティが広がってきている」=「値動きの幅が大きくなってきている」

- 「ボラがある(ない)」=「値幅が十分にある(ない)」

ボラティリティの種類

ボラティリティについては大きく2種類があります。

- ヒストリカル・ボラティリティ: 過去の価格データを基に計算されるボラティリティで、実際の値動きを反映

- インプライド・ボラティリティ: オプション取引の市場価格から逆算して求められるボラティリティです。将来の値動きの予測を反映

本記事で出てくるボラティリティは全てヒストリカル・ボラティリティになります。

ボラティリティの特徴

ボラティリティは通貨ペアごとに異なる

ボラティリティは通貨ペアごとに異なります。

ドル円と比べると、ポンド円のボラティリティは大きくなります。ゴールドは更にボラティリティが上がります。

よくポンド円は「値動きが激しい悪魔の相場」とか「大きく利益を得やすいけれど、損もしやすい」と言われていますが、それはあくまで同じ枚数でトレードしたときの話です。

ボラティリティに応じて枚数を揃えるということをすれば、損をしやすいわけではありません。

そのため、上記はあくまでも「同じ枚数でトレードした場合」という条件が付くことになります。

ボラティリティによって枚数を揃えるとき大切なのは、「利益」に合わせるのではなく、「損失」に合わせることです。

特に順張りの場合、利益は調整することはできずとも(指値を使えばできますが)、損失は徹底しておく必要があります。

ボラティリティは時間足ごとに異なる

ボラティリティは時間足ごとに異なります。

1分足の平均ボラティリティは4時間足の平均ボラティリティより小さくなります。

1分間で動く値動きの幅は、4時間で動く値動きの幅が小さくなるのは当然のことです。

これは短い時間足でトレードするごとにスプレッドの影響が強くなることを意味します。

つまり、スキャルピングは比較的小さなボラティリティの中でトレードすることになるので、トレードコストが上がるデメリットがあるわけですね。

もちろんスプレッドを払ってでも相場にいる時間を短くする「リスク回避」の意味合いや、資金効率が良いメリットもあります。

このあたりはトレーダーの生活スタイル、趣向、考え方で変わりますね。

ボラティリティの変動要因

市場を見ていると、ボラティリティが大きくなる時と小さくなる時があります。

大きいスパンで言えばドル円の2017年~2019年の期間は非常に値幅が小さい時期でした。

この時はインターバンクでのドル円の取引量が極端に落ちていたようで、それが低ボラティリティに影響を与えたようです。

小さいスパンで言えば、1日の値動きの中では東京時間のボラが小さく、ロンドン、ニューヨーク時間でボラティリティが大きくなる傾向があります。

これはロンドン、ニューヨーク時間では多くのトレーダーが参入して取引が活発になるからです。

加えて重要指標などもあって市場が大きく動けば、その分だけストップなどを刈り取って更にボラティリティが上昇することもあります。

ボラティリティの変動要因は色々と言われますが、結局は取引量が多いか少ないか?これに集約されます。

通貨ペアごとのボラティリティを知る

ではボラティリティを数値化する方法について解説します。

まず「ボラティリティ」と言っても、実は決まった定義はありません。

人によっては前日比の変動率を「ボラティリティ」と呼ぶこともありますし、当日の値幅をボラティリティと呼ぶこともあります。

また、大雑把に感覚的に値幅が広がっていたら「ボラが高いねぇ」と言ったりしますので、ボラティティ=○○という決まった数値や単位は無いのです。

ですので、トレーダーは自分のトレードスタイルや手法などに応じて、自分なりのボラティリティの定義を持っておくことをお勧めします。

そうすることで、日々変動する相場の中で「今日は以前よりもボラが高い・低い」が客観的に分かります。

ということで、ボラティリティの定義のヒントとなる指標3つをご紹介します。

- ATR

- ボリンジャーバンド

- myfxbookの指標

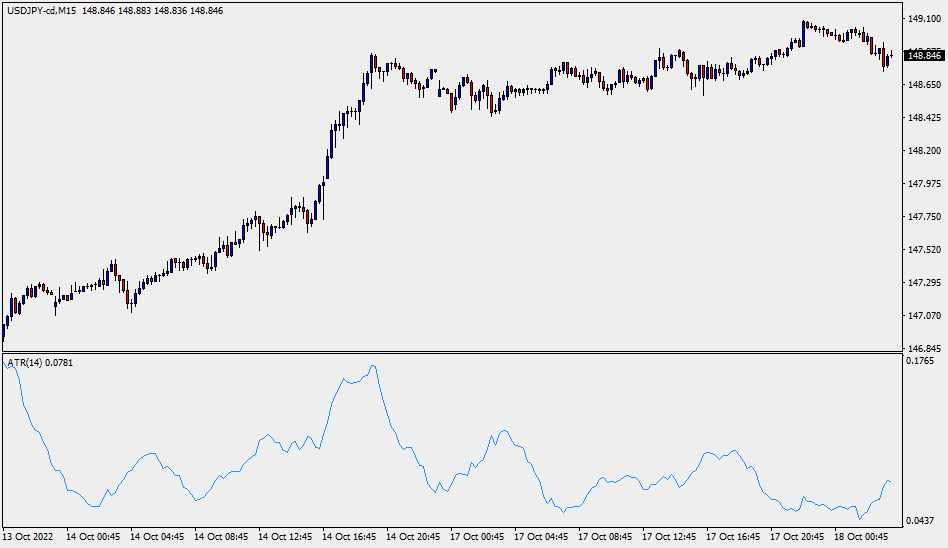

ATR

ATRは、過去の値幅の平均を求めるオシレーターです。

オシレーターが上昇していたら、「ボラが上がってきている」、下降してきたら「ボラが狭くなってきている」と客観的に判断する材料になります。

数値の意味としては、過去の値幅の平均です。

参考までに計算式を見てください。

- 当日の高値-前日の終値

- 前日の終値-当日の安値

- 当日の高値-当日の安値

この3つの中で最も値の大きいものをTR(True Range)として、過去14本分のTRの指数平滑移動平均値を求める。

過去n本の足の値幅の平均を出しているだけですので、シンプルです。

しかし、シンプルがゆえに用途の幅が広いんです。

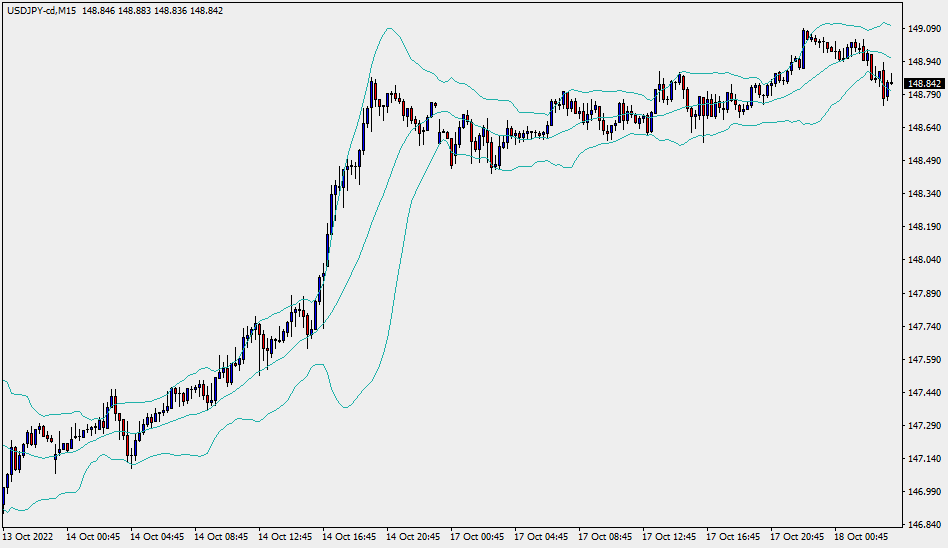

ボリンジャーバンド

ボリバンは移動平均線の上下に、標準偏差分離れたレートにバンドを追加したインジです。

標準偏差とは「バラツキ」のことで、それまでの価格変動に大きな上限があれば、バンドもそれを反映して広くなります。

この特性を生かして、ボリバンの示すバンド幅を「ボラティリティ」として定義してやれば、判断もしやすくなります。

myfxbookの指標

海外のサイトではありますが、「Myfxbook」では、現在の相場のボラティリティを、複数の通貨ペアで一覧で表示するページがあります。

https://www.myfxbook.com/ja/forex-market/volatility

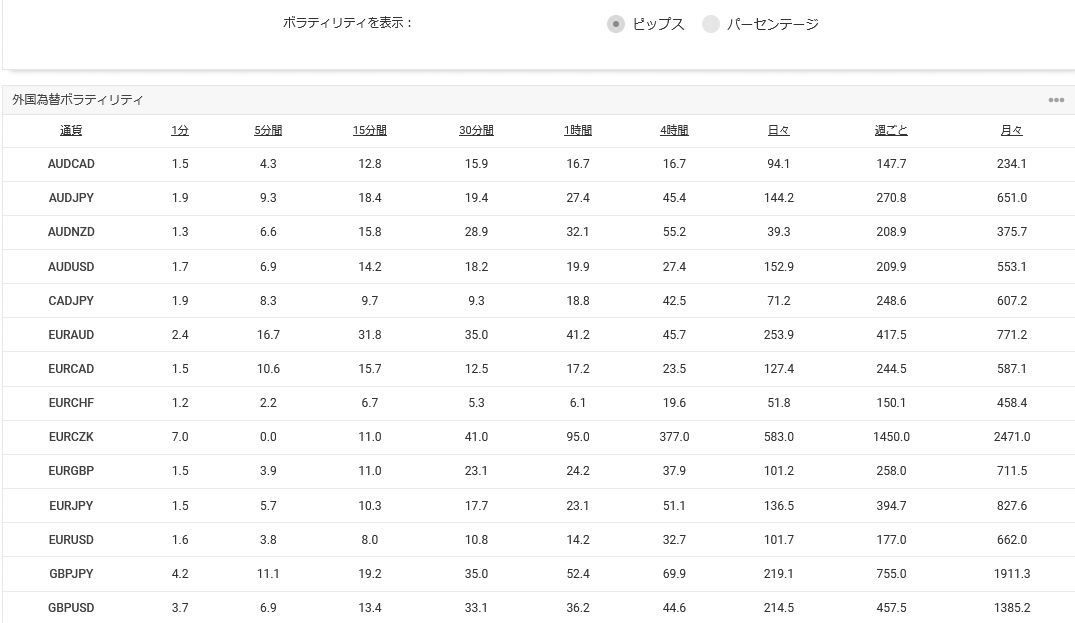

このページを開いて「ボラティリティを表示」の「ピップス」にチェックを入れると下のようになります。

通貨ペアごと、時間軸ごとにその時の足の値幅が一目でわかります。

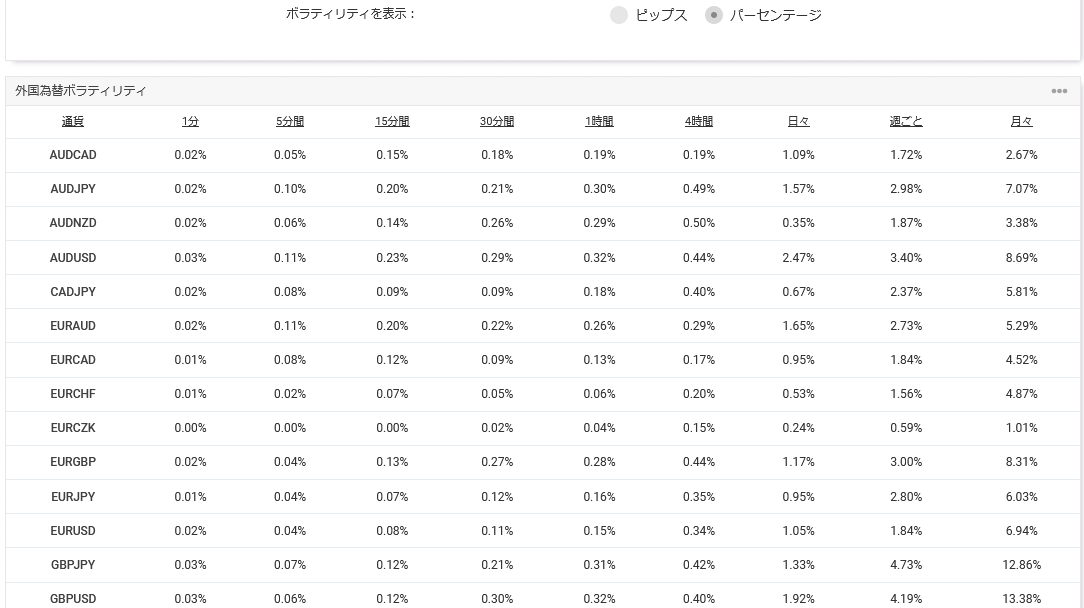

次に「パーセンテージ」にチェックを入れると下のようになります。

各通貨ペア・時間軸ごとの変動率が一覧で示されます。

これも客観的な指標として便利ですよね。

トレード前に確認するだけでも、現在のFX市場の状況がよく分かると思います。

ボラティリティによって枚数を揃える

通貨ペアごとにボラティリティが異なるため、異なる通貨ペアでトレードする場合、損失幅に応じて枚数を揃える必要があります。

たとえば、ドル円でコツコツと利益を得ていても、1回のポンド円の損失ですべてを吹き飛ばしてしまっては元も子もありません。

同じ手法で取引する場合、その時のボラティリティに合わせて、枚数を調整しリスクを平等にするのがベターです。

損切り幅が狭いのなら、ロットを上げる。

こうすることで、相場の波(ボラティティ)の影響を小さくしてトレードが出来るわけですね。

リスク金額を一定に出来れば、収益も安定しやすくなります。

ジェットコースターのように資金が大きく上下するのは、精神的にも良くありませんから、しっかりとしたポジションサイジングをしましょう。

ボラティリティによってトレードする、しないを決める

ボラティリティが大きい時は値幅が大きく上下し、トレンドが発生しやすいです。

逆に小さい時はレンジ相場になりやすいです。

この特徴を生かして、ボラが大きい時だけスキャルやデイトレをするのが一般的です。

よく「ボラが小さきときはレンジ逆張りをしましょう」と言われたりしますが、これはキケンです。

なぜなら、低ボラの時はしっかりとしたレンジの値動きになることも少なく、本当にスプレッド分だけ損するような取引しかできないからです。

こういった点も加味して、ボラティリティのある相場を判断してトレードできる状況が分かるようになると強いです。

ボラティリティとトレード戦略

ボラティリティ・ブレイクアウト戦略

ボラティリティが低い期間が続いた後に、急激なボラティリティの上昇を狙う戦略です。

具体的には、ボリンジャーバンドの収縮後の拡張を狙ってエントリーします。

ボラティリティ・リバーサル戦略

ボラティリティが非常に高い状況では、逆張りのトレード戦略を採用することも有効です。

市場が過熱しているときに逆方向にエントリーし、価格の正常化を狙います。

まとめ

今回は「FXの通貨ペアごとのボラティリティを把握する」というお話でした。

手法を作る上でも、自分が取引している通貨ペアの、その時間枠に応じたボラティリティを知るということは大切です。

コツコツドカンを避けるためにも、通貨ペアごとを組み合わせたポートフォリオを作るときにも、ボラティリティを意識した枚数を設定しましょう。

ボラティリティはリスク管理と切っても切り離せない関係性です。

忘れないようにしましょう!

そうしないとリスクが大きくなりすぎてしまって、不利な取引をすることになりますよ。